摘要:

摘要:

随着美国CPI数据临近,通胀预期和货币政策变化成为影响黄金行情的关键因素,投资者需综合多方面信息理性应对,抓住机会并做好风险管理。

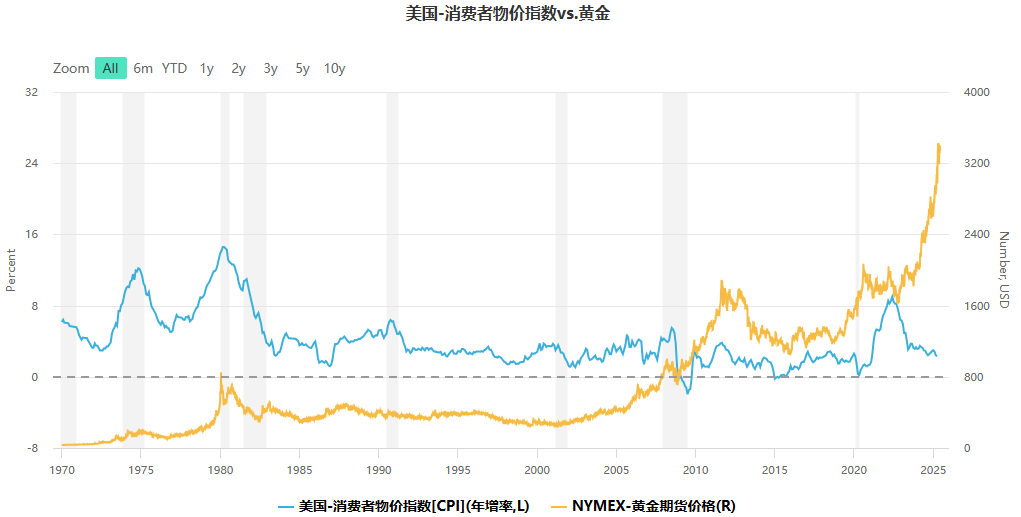

随着美国消费者物价指数(CPI)公布的临近,市场对黄金行情的关注不断升温。CPI作为衡量通胀水平的关键指标,其变化往往直接影响黄金价格走势。当CPI数据上升,意味着通胀压力加大,投资者往往会增加对黄金的需求,因为黄金被视为保值和抗通胀的重要工具。相反,若CPI数据低于预期,通胀得到控制,投资者可能会减少黄金配置,导致金价承压。

近期经济学家预计5月CPI可能升至2.5%,核心CPI接近2.9%,这对美联储6月18日的议息会议影响较大。如果数据超出市场预期,年内降息预期将进一步减弱,市场普遍预计美联储将维持利率不变。

此外,有分析指出,如果预计通胀率将回升至3.2%,那么美联储短期内就很难降息了,因为目前联邦基金利率为4.3%,而通货膨胀率为3.2%,这样实际的联邦基金利率就会在1.1%左右,这与美联储根据其3月经济预测摘要所认为的中性利率水平相符。

这意味着在高通胀压力下,美联储更倾向于维持紧缩货币政策,这对黄金行情的影响显得尤为复杂。美国CPI年率的上升通常会促使投资者转向黄金等实物资产,因其稀缺且不易贬值,成为对冲通胀的有效工具,往往推动金价上涨。

而除了通胀和政策因素,黄金市场还受到全球宏观环境的多重影响。地缘政治紧张和全球经济放缓为黄金价格提供了坚实的底部支撑,但美元走强和贸易谈判的乐观预期则限制了金价的进一步上扬。

短期来看,黄金价格可能在一定区间内震荡,等待CPI数据和贸易局势的进一步明朗。长期来看,如果全球经济不确定性持续增加,黄金作为避险资产的吸引力将更加凸显,但贸易关系的缓和则可能给黄金带来压力。

在此背景下,除了基本面的变化,市场情绪和技术面因素同样不可忽视。黄金行情的价格不仅受全球经济政策、供需关系的影响,还反映了投资者对未来走势的预期。CPI数据公布直接牵动美联储的货币政策走向,影响美元走势和利率预期,进而影响黄金的投资吸引力。

与此同时,贸易摩擦、地缘政治风险以及经济增长放缓的担忧,都增强了市场对黄金这一避险资产的需求。各国央行为了多元化其外汇储备,也可能增加黄金购买,进一步支撑金价。

因此,投资者在评估黄金市场时,应综合考虑通胀数据、货币政策、全球经济形势以及市场情绪等多方面因素。技术分析可以辅助识别价格趋势和关键支撑阻力位,而市场情绪则反映投资者对未来走势的判断。面对复杂多变的市场环境,合理的风险管理尤为重要,只有这样才能有效应对潜在的价格波动,保护投资组合的稳健。

总体来说,随着CPI数据公布的临近,黄金行情的敏感度将进一步提升。投资者需要密切关注数据带来的市场反应,结合多重因素理性分析,抓住潜在机会,同时保持警惕,做好风险防范,以实现资产的保值和增值。

【EBC平台风险提示及免责条款】:本材料仅供一般参考使用,无意作为(也不应被视为)值得信赖的财务、投资或其他建议。

定期定额违约交割并不会发生。券商会提前圈存资金,确保余额充足,余额不足时自动取消交易。投资人无直接风险,但连续多次扣款失败会导致账户受限。

2025年06月12日

美国10年期公债ETF通过投资不同期限的美国国债,为投资者提供了低风险、流动性强且费用较低的固定收益投资选择,同时需注意利率和通胀等风险因素。

2025年06月12日