摘要:

摘要:

美债20年ETF比较需要综合费用、业绩、分红、管理团队、市场环境、交易成本和税务等多方面因素,帮助投资者理性选择,实现稳健资产增值。

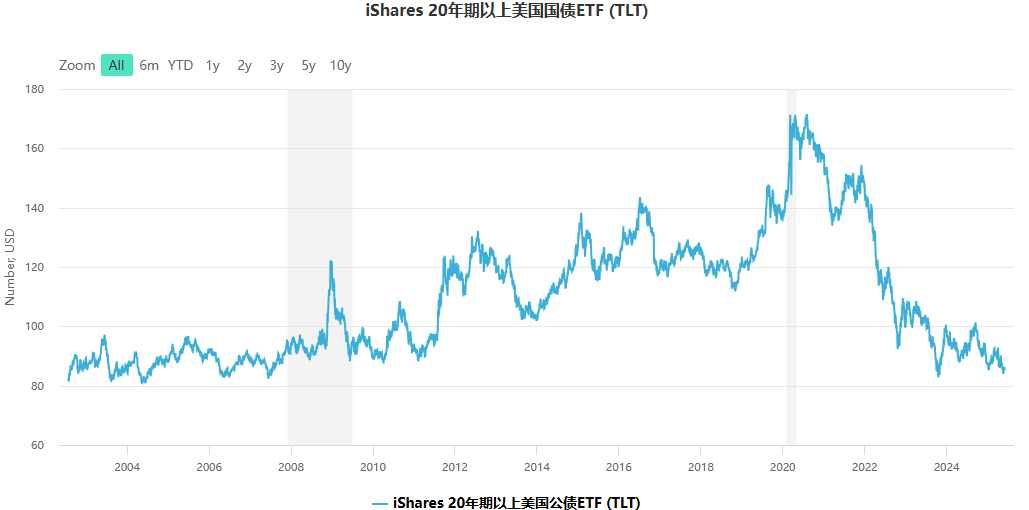

在投资的浩瀚海洋中,美债20年ETF是比较受青睐的航船。美债20年ETF比较,这类基金专门追踪美国20年以上期限的国债表现,为寻求长期稳定收益的投资者提供便利。这些ETF通过投资于美国政府长期债券,旨在为投资者带来相对稳健的回报和较低的波动性。

进行ETF比较时,投资者会关注费用比率、追踪的指数、基金规模以及历史业绩等关键指标。这些指标有助于投资者评估不同ETF的效率和潜在风险。例如,费用比率较低的ETF可以减少投资者的持有成本,而基金规模较大的ETF通常提供更好的流动性。

在比较美债20年ETF时,投资者也会考虑分红政策,因为一些ETF可能会定期向投资者支付股息。这些股息通常来源于ETF持有的国债所生的利息收入。此外,投资者还应关注市场动态和宏观经济因素,因为这些因素可能会影响ETF的表现。

美债20年ETF比较还应考虑ETF的追踪误差和信息比率。追踪误差较小的ETF更紧密地跟随其基准指数,而信息比率则反映了投资者对ETF的关注度和交易活跃度。这些因素都有助于投资者选择最适合自己投资策略的ETF。

除了以上提到的方面,投资者还需要关注基金的管理团队以及基金公司的信誉。经验丰富的管理团队通常能够更好地应对市场的波动,保证基金运作稳定。同时,投资者还应留意ETF的买卖差价和交易成本,这些在频繁操作时会直接影响投资收益。

美国利率变化对这类ETF的价格影响较大。一般来说,利率上涨会导致债券价格下跌,利率下降则会推高债券价格。投资者需要关注美联储的利率政策和通胀水平,这些因素直接影响长期国债的收益率,从而影响ETF表现。

税务问题同样不容忽视。不同的ETF在分红和资本利得方面的税务处理可能不同,投资者应结合自己的税务状况合理安排投资,以减少税负,提升实际收益。综合这些因素,投资者才能对美债20年ETF做出更全面的判断,找到最适合自己的投资产品。

综上所述,美债20年ETF比较需要从费用、业绩、分红政策、管理团队、市场环境、交易成本和税务等多个角度进行考虑。只有全面评估,才能在复杂的市场环境中实现资产的稳健增值。仔细分析,理性选择,是投资美债20年ETF的关键。

【EBC平台风险提示及免责条款】:本材料仅供一般参考使用,无意作为(也不应被视为)值得信赖的财务、投资或其他建议。

道琼斯指数成分股作为美国各大行业的代表,其表现不仅反映经济走势,也深刻影响股市动向与投资者信心,是观察市场趋势和把握投资方向的重要窗口。

2025年06月08日

黄金走势预测是黄金投资决策的核心,需综合考虑宏观经济、货币政策、美元汇率、地缘政治、央行行为及市场情绪等多重因素,以制定稳健有效的投资策略。

2025年06月07日